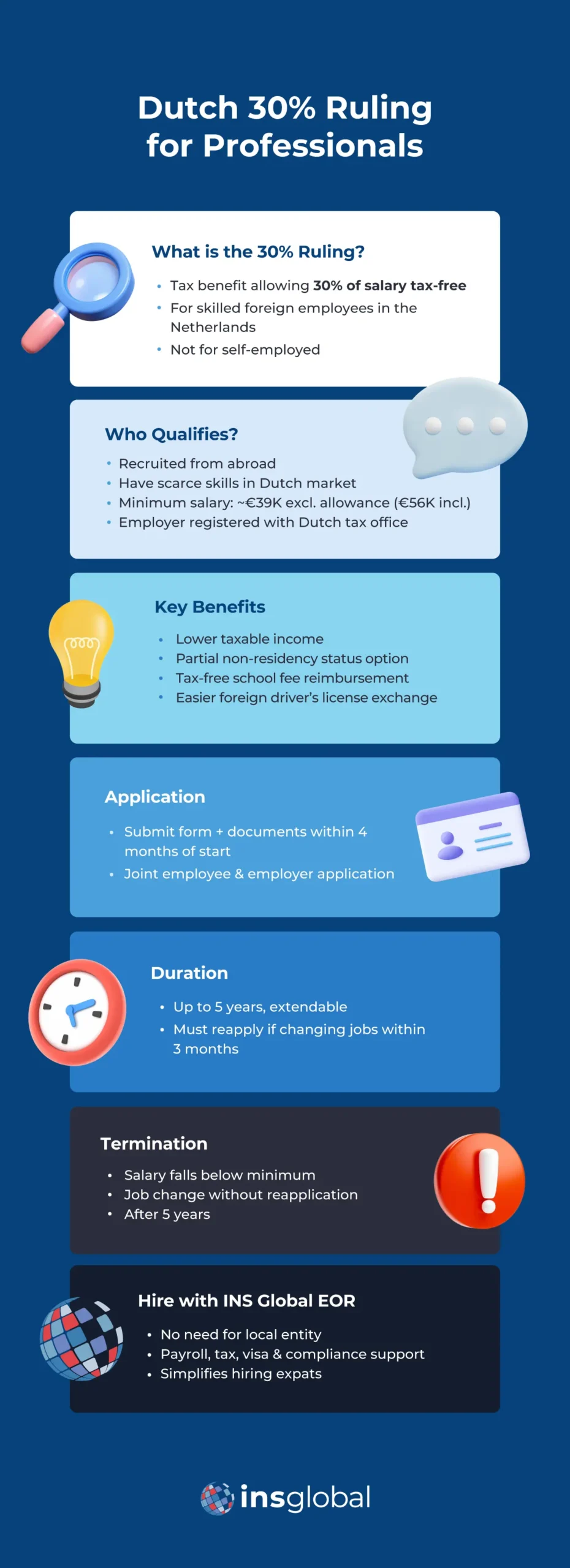

The Dutch 30% ruling is a tax advantage offered by the Netherlands to attract expatriate employees working in the country since January 2019. This tax break allows employees to receive 30% of their gross salary tax-free, reducing their tax burden.

Tired of scrolling? Download a PDF version for easier offline reading and sharing with coworkers

Capability Criteria for the 30% Ruling

To qualify for the Dutch 30% ruling, both the employee and the employer must meet specific requirements:

Employee Requirements

Recruitment from outside the Netherlands: The employee must be recruited from another country to work in the Netherlands.

Specific expertise: The employee must possess skills or knowledge that are scarce in the Dutch labor market.

Minimum salary: The employee must earn at least €38,961 (excluding the 30% tax-free) or €55,658 ( including the 30% tax-free).

Employer Requirements

Registered in the Netherlands: The employer must be registered with the Dutch tax authorities.

Withholding agent for payroll tax: The employer must act as a withholding agent for payroll tax in the Netherlands.

The Dutch 30% Ruling and Deductible Expenses

The employer is also able to deduct certain costs associated with the 30% ruling from their taxable income. These tax exempt costs include: employer’s national insurance contributions, travel expenses, and any other costs associated with the employee’s stay in the Netherlands such as property taxes or worker’s compensation.

The employer can also claim tax credits for a maximum of 30% of the salary for the employee’s work-related expenses. These expenses include: meals, accommodation, and any other expenses related to the employee’s job.

The employer must also provide the employee with a valid work permit and other documentation as required by law.

Key Benefits of the 30% Ruling

The Dutch 30% ruling offers several advantages to eligible employees and their families:

Reduced taxable income: 30% of the employee’s gross salary is tax-free, resulting in lower taxable income.

Partial non-residency status: employees can opt for partial non-residency status, which may exempt them from paying Dutch taxes internationally.

Tax-free reimbursement for school fees: International school fees for eligible employees’ children can be reimbursed tax-free.

Simple driver’s license: Employees who qualify can exchange their foreign driver’s license for a Dutch one.

Application Process for the 30% Ruling

To apply for the Dutch 30% ruling, the employee and employer must follow these steps:

Jointly complete the application form: The employee and employer must complete the application form provided by the Dutch tax authorities. The form is available in both Dutch and English.

Attach required documents: These include a copy of the employee’s passport, employment contract, and proof of former residence outside the Netherlands.

Send the application: Everything must be sent to the Dutch tax authorities at least four months from the employee’s start date.

Here’s a helpful link to the Dutch calculator for finding out if you’re eligible.

Duration and Extension of the 30% Ruling

The Dutch 30% ruling is valid for a maximum of five years. However, its actual duration depends on the employee’s situation and can be shorter under certain circumstances:

The duration of the 30% Ruling depends on the expatriate’s situation. If the employee has been living outside for at least 18 months before starting, they can receive benefit for five years. If the employee has lived in the Netherlands for more than 8 years, the 30% Ruling cannot be granted.

Change of employment: the employee must find a new employer within three months and reapply for the ruling. Failure to do so will result in the termination of the 30% ruling.

The extension of the 30% Ruling is possible if the employee continues to meet the capability criteria. To be eligible for an extension, the expatriate must have earned at least €38,961 in taxable salary in the previous year. In addition, the expatriate’s employer must send a new application at least three months before the end of the current period.

It is essential to note that it is subject to change, and the capability criteria can be modified in the future. Therefore, it is recommended to consult a tax advisor for specific information and guidance on the 30% Ruling.

Impact on Taxes and Fiscal Partners

The Dutch 30% ruling affects not only the employee’s taxes but also those of their fiscal partner. Some key points to consider include:

Joint income tax return: The 30% ruling may impact if they file a joint income tax return.

Box 3 assets: The partial non-residency status of the employee can exempt both from paying Dutch tax internationally.

Changes and Termination of the 30% Ruling

Several factors can lead to the termination or adjustment of the Dutch 30% ruling:

Change in salary: If the employee’s salary drops below the minimum salary threshold, the 30% ruling will no longer apply.

Change in employment: The 30% ruling may be terminated if the employee changes jobs and fails to reapply again.

Expiration of the ruling: The 30% ruling will automatically end after its maximum duration (five years).

Hire without an Entity with INS Global Employer of Record

INS Global is a leading Employer of Record (EOR) services that simplifies the process of hiring international talent. It eliminates the need for setting up a legal entity in the Netherlands. By partnering with INS Global, companies can take advantage of the Dutch 30% ruling and seamlessly onboard highly skilled expatriates.

Benefits of Partnering with INS Global

Compliance with local regulations: INS Global ensures that your company and employees comply with Dutch labor laws and regulations including state and local taxes.

Payroll management: INS Global is a Professional Employer Organization (PEO) offering streamlining solutions for your payroll administration, employee benefits, and tax deductions. All this allows you to focus on your business operations.

Efficient hiring process: You can even streamline the hiring process, saving you time and resources in onboarding international talent.

Visa and work permit support: INS Global assists with obtaining the necessary documents for your international employees, simplifying the relocation process.

Human resources support: INS Global provides ongoing HR support and services, ensuring a positive work environment and employee satisfaction.

FAQs about the Dutch 30% Ruling

Q: Can self-employed individuals benefit from the 30% ruling?

No, the Dutch 30% ruling is only applicable to employees and their employers. Self-employed individuals cannot benefit from this tax advantage.

Q: Can I change my partial non-residency status during the 30% ruling period?

Yes, you can change your partial non-residency status during the 30% ruling period. However, you must inform the Dutch tax authorities of this change.

Q: How is the minimum salary threshold determined?

The Dutch tax authorities adjust the minimum salary threshold annually based on inflation and other economic factors. You should always consult the latest threshold figures when assessing your capability for the 30% ruling.

Q: Is there a possibility that I apply for the 30% ruling afterwards?

Yes, you can apply for the 30% ruling within four months of your start date in the Netherlands. If your application is approved, the ruling will apply from the start date of your employment contract.

COMPARTE